KEKへのご寄附に対しましては、所得税法、法人税法などによる税制上の優遇措置が受けられます。

個人の場合

所得控除

機構へのご寄附はすべて、所得税法上の「寄附金控除」の対象となる特定寄附金(所得税法第78条第2項第2号)として、確定申告を行うことで、所得税の還付を受けることができます。(医療費控除なども所得控除です。)

総所得金額の40%を上限とした寄附金額について、「寄附金額-2,000円」の額が所得から控除されます。

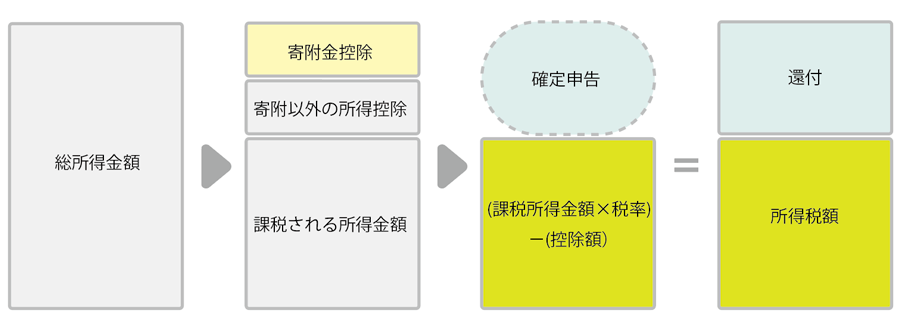

寄附金の所得控除の概念図

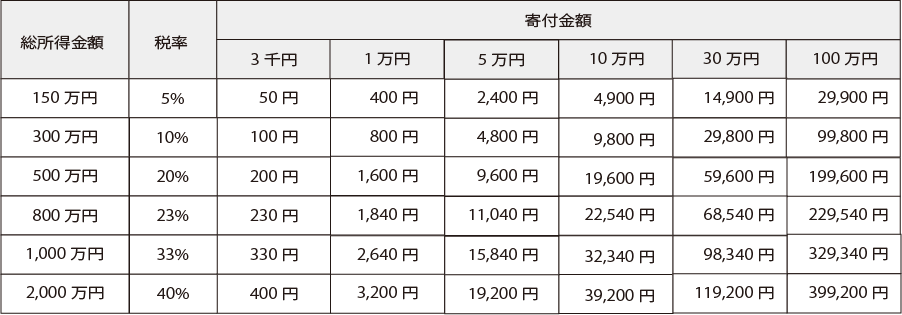

所得控除による還付額の目安

※給与所得のみで、寄附金以外に所得控除なしなどの条件で試算したもので目安です。

税額控除

研究等支援事業基金への寄附は税額控除か所得控除か確定申告の際に選択が可能です。(租税特別措置法第41条の18の3)

所得に関係なく、「(寄附金額-2,000円)×40%」の額が所得税額から控除されます。なお、控除対象額は,所得税額の25%を限度とされています。

寄附金の税額控除の概念図

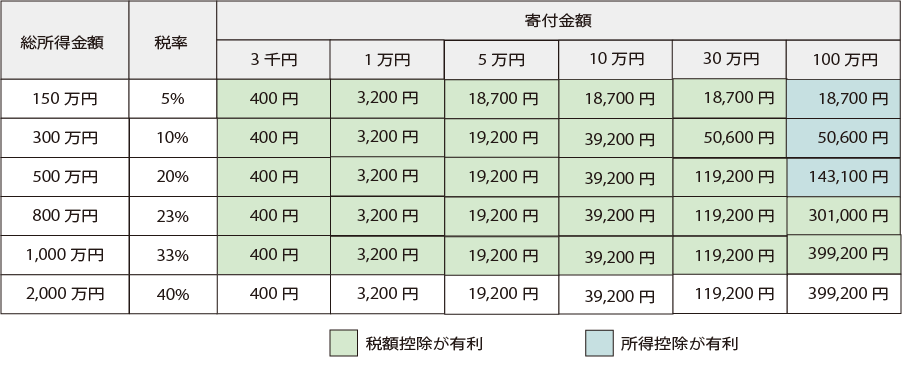

税額控除による還付額の目安

※給与所得のみで、寄附金以外に所得控除なしなどの条件で試算したもので目安です。

住民税軽減

お住まいの都道府県・市区町村が、条例でKEKを「寄附金税額控除」の対象として指定している場合、総所得金額等の30%を上限とする寄附金額について、下記の金額が翌年の個人住民税額から控除されます。

・都道府県が指定した寄附金 [寄附金額 - 2,000円]×4%に相当する額

・市区町村が指定した寄附金 [寄附金額 - 2,000円]×6%に相当する額

※県・市町村の両方が、寄附金税額控除対象指定を行っている場合、「寄附金額 - 2,000円」の10%に相当する額となります。

※KEKを寄附金税額控除対象指定している自治体は、茨城県、つくば市など多数があります。

個人住民税の軽減概算表

法人の場合

法人税法上の全額損金算入が認められる指定寄附金(法人税法第37条第3項第2号)の税法上の優遇措置を受けることができます。

優遇措置を受けるには

寄附金控除(所得控除)又は寄附金特別控除(税額控除)に関する事項を記載した確定申告書を提出する必要があります。

確定申告にはKEKからの領収書が必要となります。

なお、寄附金特別控除(税額控除)の場合には、KEKが税額控除の要件を満たすものであることを文部科学大臣が証する書類の写しを領収書に添付してお送りします。

*研究等支援事業基金への寄附のみが、寄附金控除(所得控除)と寄附金特別控除(税額控除)のいずれかを適用できます。

その他の寄附については、寄附金控除(所得控除)のみとなります。